Gabriela Folcuț, Director Executiv Asociația Română a Băncilor

Sistemul bancar a înregistrat o evoluție pozitivă pe parcursul anului 2017 generată în principal de evoluția pozitivă a economiei. Dezvoltarea sistemului bancar românesc are fundamente solide. Indicatorul de solvabilitate, care se situa la 19% la finele primelor nouă luni din 2017 și indicatorul de lichiditate imediată de 38%, plasează sistemul bancar din România pe primele locuri în Uniunea Europeană din punct de vedere al capitalizării si lichidității. În urma eforturilor constante depuse de sistemul bancar, rata creditelor neperformante a coborât de la pragul de alertă, la pragul de semnal. Rata creditelor neperformante a scăzut la 7,31% la finele lunii noiembrie 2017 cu un grad de acoperire a provizioanelor care se pare că la ora actuală este cel mai mare din Europa (59,4%). Nivelul ţintit al ratei creditelor neperformante de 6% considerăm că poate fi atins prin măsurile adoptate de bănci probabil în prima parte a anului 2018.

Pe parcursul primelor nouă luni, s-a înregistrat o îmbunătățire constantă a indicatorilor de rentabilitate. Această evoluție se bazează pe reducerea semnificativă a costului riscului. Rentabilitatea activelor sectorului bancar a ajuns la 1,36% în timp ce rentabilitatea capitalului este de 12,90%. România se situează printre ţările cu un nivel mare al profitabilităţii în rândul țărilor din regiune după Cehia, Bulgaria, Ungaria, nefiind însă cea mai profitabilă, aşa cum s-a afirmat în spațiul public. Aici subliniez două aspecte: necesitatea de a analiza un indicator pe un orizont mai mare de timp și diferența între profitul contabil și rezultatul fiscal. Profitabilitatea nu trebuie analizată doar la un moment dat, ci trebuie să avem în vedere intervale de timp mai lungi. Când analizăm pe intervale mari de timp, spre exemplu pe ultimii 10 ani, profitabilitatea medie anuală a sistemului bancar din România a fost de 0,3% ca rentabilitate a activelor și 3,2% ca rentabilitate a capitalului. O astfel de analiză arată că România nu este deloc fruntașă în rândul statelor europene din punctul de vedere al profitabilității. Al doilea aspect este legat de distincția clară ce trebuie făcută între profitul contabil și rezultatul fiscal.

Studii realizate de consultanți reputați arată că majoritatea statelor membre UE permite utilizarea pierderilor fiscale din anii anteriori în vederea compensării viitoarelor profituri, cu excepția Estoniei, care datorită modului în care aplică impozitul pe profit nu poate utiliza pierderile din trecut. Sunt 14 țări din Uniunea Europeană în care se asigură recuperabilitatea (pierderilor din profiturile viitoare) nelimitată la timp: Austria, Belgia, Danemarca, Germania, Franța, Italia, Irlanda, Letonia, Lituania, Malta, Slovenia, Spania, Suedia, Marea Britanie. În Luxemburg se permite recuperabilitatea pe un termen de 17 ani, 10 ani în Finlanda, 9 ani în Olanda și 7 ani în România. Astfel, dacă o bancă sau o companie înregistrează pierderi în anii anteriori, profitul viitor le acoperă. Acesta este motivul pentru care, deși au înregistrat profit contabil, nu s-a văzut și în rezultatul fiscal. În perioada de criză, sistemul bancar a absorbit la rândul său pierderile din economie. Știm cu toții că rezultatele financiare ale sistemului bancar din ultimii ani au fost influențate de efectele crizei economice, de măsurile impuse pentru întărirea rezilienței sectorului, de reducerea riscului de credit prin acoperirea creditelor neperformante cu provizioane, de reducerea dobânzilor și de schimbarea modului de calcul prin conversia la IFRS începând cu anul 2012. Multe bănci au acoperit deja pierderile fiscale și o să vedem și raportări de impozit pe profit.

Să nu ne mire însă că băncile au profit fiscal acum. Performanța pozitivă în zona de profitabilitate a fost însoțită și de accelerarea creditării. Avansul soldului creditului neguvernamental a fost de 6,8% în luna noiembrie 2017, cu toate că procesul de optimizare a calității portofoliului de active a continuat. Soldul creditului neguvernamental a revenit la 51 miliarde de euro, nivel înregistrat la începutul crizei, în ciuda faptului că între timp am asistat la rambursări totale, rambursări de principal, vânzarea creditelor neperformante integral provizionate, etc. Pentru anul 2018 există semnale care creează așteptări pozitive. Este de așteptat ca sistemul bancar românesc să-și mențină soliditatea și să îndeplinească cu succes mandatul de finanțator al economiei românești. Creditul neguvernamental este estimat să înregistreze un avans similar ca în 2017, iar instituțiile de credit vor pune accent pe creditarea companiilor. Din punct de vedere legislativ/ reglementativ, anul 2018 aduce pentru sistemul bancar o serie de provocări și aici putem enumera implementarea IFRS 9, aplicarea legii 258/2017 privind contul de plăți de bază, transpunerea directivei PSD2, aplicarea Regulamentului 679/2016 privind protecția persoanelor fizice în ceea ce privește prelucrarea datelor cu caracter personal (GDPR), Legea 151/2015 privind procedura insolvenței persoanelor fizice, transpunerea Directivei a 4 AML, testul AQR și unele inițiative legislative locale care nu sunt în linie cu principiile economice. Ca principal risc la nivelul stabilității financiare aș evidenția schimbările legislative care nu sunt în concordanță cu dreptul european. Privind în perspectivă, provocările care pot să apară la nivelul sistemului bancar sunt legate de evoluția dobânzilor aflate până de curând la minime istorice.

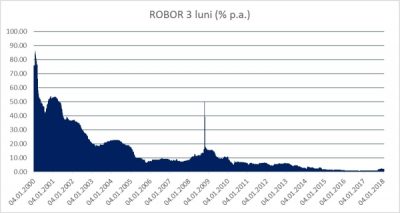

Elementul particular al anului trecut este reversarea de trend de dobândă de bază, adică creșterea ROBOR, după o perioadă de șapte ani în care s-a aflat în scădere. Nivelul actual al ROBOR este similar cu cel înregistrat pe parcursul anului 2014, de aproximativ 2%. Cum ROBOR este un indice de referință variabil, astfel de mișcări erau de așteptat, mai ales că acesta s-a plasat la minim istoric și avea o cale de evoluție previzibilă: cea de creștere. Graficul alăturat arată evoluția în timp a indicelui ROBOR, perioada analizată fiind între anii 2000 și începutul anului 2018. În anul 2000, indicele ROBOR la 3 luni (utilizat în contractele de credit în lei) era de 86% și a înregistrat o scădere până la 6% în 2005. În 2008, pe fondul crizei de lichidități, ROBOR la 3 luni a fost cotat, chiar dacă doar pentru o zi, la 49,81%, trendul fiind ulterior de scădere. În 2014, ROBOR la 3 luni a coborât sub 2% și s-a redus treptat până a atins minimul istoric.

Elementul particular al anului trecut este reversarea de trend de dobândă de bază, adică creșterea ROBOR, după o perioadă de șapte ani în care s-a aflat în scădere. Nivelul actual al ROBOR este similar cu cel înregistrat pe parcursul anului 2014, de aproximativ 2%. Cum ROBOR este un indice de referință variabil, astfel de mișcări erau de așteptat, mai ales că acesta s-a plasat la minim istoric și avea o cale de evoluție previzibilă: cea de creștere. Graficul alăturat arată evoluția în timp a indicelui ROBOR, perioada analizată fiind între anii 2000 și începutul anului 2018. În anul 2000, indicele ROBOR la 3 luni (utilizat în contractele de credit în lei) era de 86% și a înregistrat o scădere până la 6% în 2005. În 2008, pe fondul crizei de lichidități, ROBOR la 3 luni a fost cotat, chiar dacă doar pentru o zi, la 49,81%, trendul fiind ulterior de scădere. În 2014, ROBOR la 3 luni a coborât sub 2% și s-a redus treptat până a atins minimul istoric.

În contextul în care în anul 2017 am asistat la schimbarea de trend în ceea ce privește evoluția dobânzilor, este normal să analizăm posibilitatea utilizării mai largi a dobânzilor fixe în activitatea de creditare a persoanelor fizice. Astfel, consumatorii ar putea fi protejați suplimentar de riscul de variație a ratei dobânzii prin crearea unor mecanisme de natură să permită stimularea mai amplă a împrumuturilor cu dobânda fixă. Dobânzile la care băncile româneşti se împrumută între ele în lei sunt formate pe baza cererii şi a ofertei, prin urmare evoluţia lor este influenţată de o multitudine de factori, atât interni, care ţin de fundamentele economice sau conjuncturali, cât şi externi. Perspectivele de continuare a creşterii dobânzilor se meţin, în condițiile în care prognoza de inflație a BNR pentru 2018 este de 3,2%, cu efecte asupra dobânzilor variabile la creditele ȋn monedă naţională, ceea ce se va reflecta, implicit, ȋn majorarea ratelor de rambursat pentru aceste ȋmprumuturi. Am asistat deja la creșterea dobânzii de politică monetară, date fiind presiunile inflaționiste, la 2,25%%. De altfel, creșterea dobânzilor este în tendințe la nivel internațional, iar România nu poate face notă discordantă. Accelerarea ritmului de majorare a ratelor dobânzilor poate fi determinată și de factori conjuncturali, precum retragerea din piaţă a unor sume semnificative cum ar fi o colectare mai bună a impozitelor și ȋncasarea ȋn avans a dividendelor de la companiile ȋn care statul este acţionar. Similar oricărei pieţe ȋn care oferta scade, reducerea lichidităţii din piaţa interbancară determină o creştere a preţului, respectiv a ratelor ROBOR, ȋn acest caz.

ARB a emis recomandări cu privire la riscurile asociate contractării de credite ȋn perioade ȋn care indicele ROBOR se afla la minime istorice şi şi-a exprimat punctul de vedere, încă din anul 2008, referitor la riscurile generate de stabilirea ROBOR drept rată de referinţă pentru contractele de credit, din cauza volatilităţii acestui indice. Este important ca stakeholderii sistemului bancar și factorii decizionali să fie deschiși la un dialog constructiv cu industria bancară, având în vedere rolul sectorului în economie, și să adopte măsuri pentru menținerea stabilității sistemului și pentru creșterea intermedierii financiare necesare dezvoltării economice a României.

COMMENTS