RTPR a asistat Arval Service Lease Romania S.R.L., parte a BNP Paribas Group, cu privire la achiziția de la BCR Fleet Management S.R.L. a unei părți din activitatea de leasing operațional a BCR Fleet Management. Tranzacția va fi finalizată după aprobarea Consiliului Concurenței și îndeplinirea condițiilor precedente agreate de părți.

Grupul BCR și Arval vor continua colaborareapentru comercializarea soluțiilor de mobilitate oferite de către Arval pentru clienții BCR. Arval este specializat în leasing de vehicule full service și noi soluții de mobilitate.

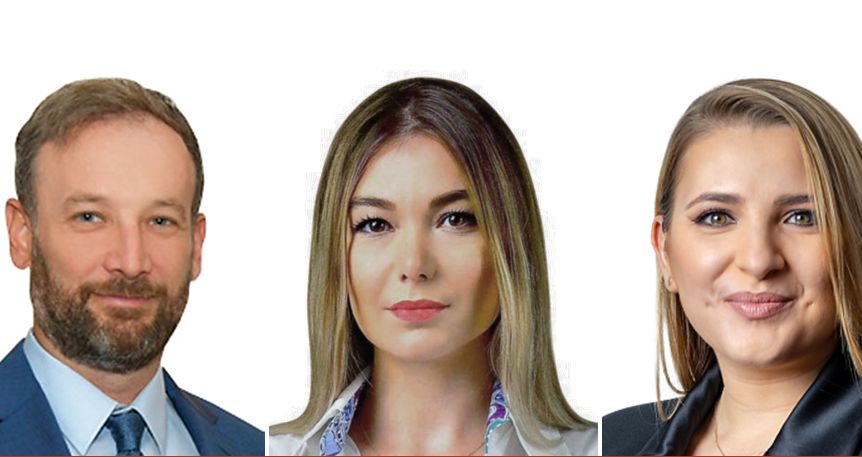

RTPR a implicat în această tranzacție o echipă formată din Mihai Ristici (Partner), Roxana Ionescu (Partner), Marina Fechetă-Giurgică (Managing Associate), Șerban Hălmăgean (Associate) și Ozana Ghic (Junior Associate) pentru documentele tranzacției, împreună cu Diana Dimitriu, Cezara Urzică (Managing Associates) și Flavia Mincu (Junior Associate) pentru procesul de due diligence. Roxana Ionescu (Partner) și Șerban Hălmăgean (Associate) au acordat consultanță cu privire la aspectele de concurență.

Echipa RTPR a lucrat îndeaproape cu echipa juridică in-house a BNP Paribas formată din Louis-Philippe Vasconcelos (Head of Legal M&A) și Cira Caroscio (Senior Legal Counsel M&A).

„Felicitări Arval pentru semnarea acestei tranzacții. Acestmandat reconfirmă calitatea echipei noastre care este în mod constant implicată în cele mai interesante și sofisticate tranzacțiidin zona de M&A. Suntem onorați să fi contribuit la succesul acestui proiect”, a declarat Mihai Ristici, Partener RTPR.

„Mulțumiri echipei Arval pentru colaborarea excelentă în acest proiect. Suntem bucuroși că am avut ocazia să ne aducem contribuția lacrearea acestui parteneriat între Arval și grupul BCR.Le dorim succes în colaborarea viitoare și suntem pregătiți pentru noi provocări”, a declarat Marina Fechetă-Giurgică, Managing Associate la RTPR.

RTPR este recunoscută pentru experiența sa impresionantă în cele mai sofisticate tranzacții de M&A, fiind recomandată an de an în topul clasamentelor de specialitate. Ghidurile juridice internaționale Legal 500, Chambers & Partners și IFLR1000 care realizează în fiecare an analize amănunțite ale pieței juridice la nivel global, clasează practica de Corporate/M&Ape primul loc. Declarațiile clienților sunt la fel de apreciative: „Cea mai comercială practică juridică de fuziuni și achiziții din România (…)bine pregătiți pentru a aborda tranzacții complexe, cu o înțelegere solidă a nevoilor sofisticate ale clienților.”, pentru Legal 500 2022.

O selecție a tranzacțiilor de M&A în care RTPR a oferit recent consultanță include:

- Macquarie Infrastructure and Real Assets (MIRA) în legătură cu achiziția activelor grupului CEZ din România, cea mai mare tranzacție din România din ultimii 12 ani

- Meridiam SAS, un investitor global și administrator de active, în legătură cu tranzacția prin care a intrat în acționariatul Netcity Telecom, compania care operează infrastructura subterană de telecomunicații din București

- African Industries Group în legătură cu achiziția World Class România, cea mai mare rețea de cluburi de health & fitness din România

- LKE Group, unul dintre cei mai importanți furnizori germani de produse și sisteme de manipulare și logistică, cu privire la achiziția pachetului majoritar de acțiuni în Someg S.A. și o parte din business-ul Transcarpatica S.A.

- Autonom Services, cel mai important jucător independent de pe piețele de leasing operațional și rent-a-car din România, cu privire la achiziția Premium Leasing, compania de leasing operațional a grupului Țiriac

- AROBS Transilvania Software, o importantă companie românească specializată în furnizarea de servicii software și soluții pentru industrii diverse, cu privire la achiziția Enea Services Romania SRL, divizia de dezvoltare software a grupului suedez Enea AB

- Sarmis Capital cu privire la achiziția unui pachet majoritar de acțiuni în Smart ID Dynamics S.A., un important furnizor de soluții proprii de automatizare personalizate și complete, pentru procese complexe și intense, lider în domeniul IT în România

- dublu rol cu privire la investiția fondului de private equity Morphosis Capital în grupul Cronos Med, este lider în medicină estetică în România

- Morphosis Capital și un consorțiu de investitori din Belgia în legătură cu achiziția unui pachet majoritar de acțiuni în EMI Equipement Maintenance Industrie, lider de piață în domeniul sistemelor industriale de acces

- Innova Capital în legătură cu achiziția PayPoint Services SRL și Payzone SA de la grupul PayPoint.

COMMENTS